Актуальные темы

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

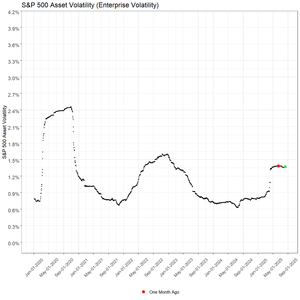

Волатильность опционов имеет некоторые свойства предвидения, так как она «липкая», остается в режимах. Это означает, что любое значительное изменение цены базового актива будет сопоставлено с изменением волатильности или будет уважаться и перейдет в новый режим.

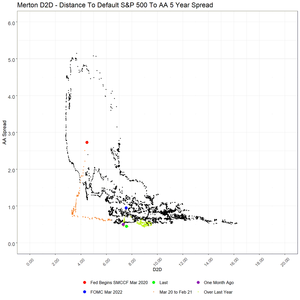

Корпоративный кредитный спред — это цена опциона.

если происходит новый режим или изменение цены, должно быть изменение кредитного спреда или изменение режима волатильности - это называется "постоянство"

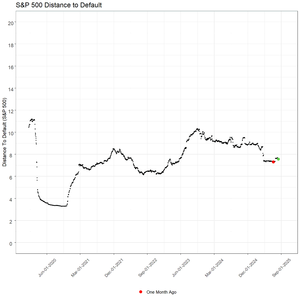

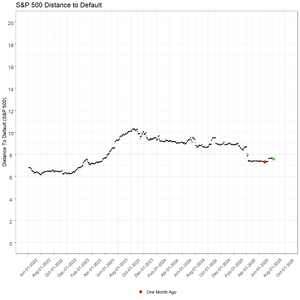

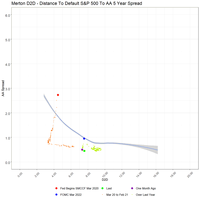

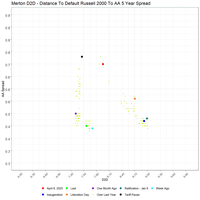

в настоящее время кредитные спрэды AA, когда квалифицированы по "d2" (в модели Блэка-Шоулса-Мертона и называемом "расстояние до дефолта" или D2 по Мертону), находятся на неустойчивом уровне для кредитного спрэда AA, так как базовый актив - я использую SPX - вырос, но волатильность не изменилась и осталась на одном уровне.

это основано на реализованной волатильности за 6 месяцев (было бы здорово иметь подразумеваемую волатильность 10% вне денег на 6 месяцев по SPX - кстати) в то время как SPX достиг исторических максимумов. Это преобразуется в "d2", который должен вырасти, чтобы подтвердить ралли (или наоборот)

это не произошло, что я не могу вспомнить, чтобы происходило раньше в рамках основного ралли.

это означает, что либо волатильность активов на основе волатильности акций значительно снижается, увеличивая d2, либо базовый актив - SP500 вырастает еще на 20%, увеличивая d2, либо кредитные спреды AA расширяются на 100 базисных пунктов или около того, либо базовый актив падает на 20%.

суть в том, что с точки зрения "нормы" ценообразования капитальной структуры текущие уровни волатильности, уровня акций и кредитов - все три или только один-два - находятся в исторически нестабильном состоянии. Я подозреваю, что уровни акций рухнут.

@threadreaderapp развернуть

4,13K

Топ

Рейтинг

Избранное