Popularne tematy

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

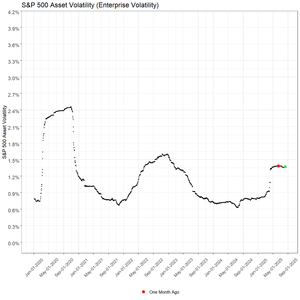

zmienność opcji ma pewne właściwości przewidywania, ponieważ jest lepka, utrzymuje się w reżimach. Oznacza to, że każda duża zmiana ceny aktywów bazowych będzie odpowiadać zmianie zmienności lub będzie szanowana i przejdzie do nowego reżimu.

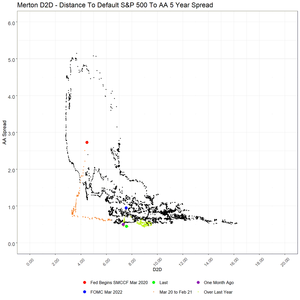

rozspread kredytowy korporacyjny to cena opcji

więc jeśli nastąpi nowy reżim lub zmiana ceny, musi nastąpić zmiana w spreadzie kredytowym lub zmiana reżimu w zmienności - nazywa się to "trwałością"

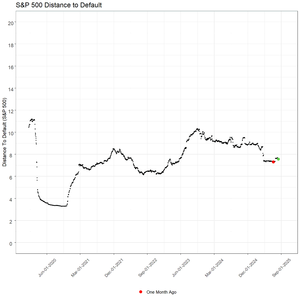

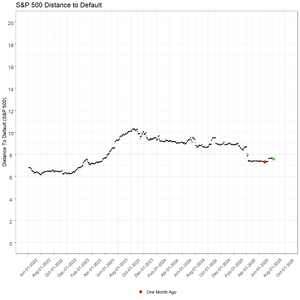

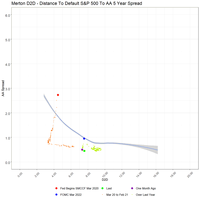

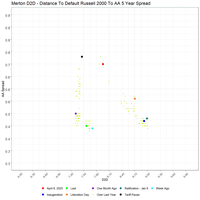

aktualnie spready kredytowe AA, gdy są kwalifikowane przez "d2" (w modelu Blacka-Scholesa-Mertona nazywane "odległością do niewypłacalności" lub D2 przez Mertona), są na nie do przyjęcia poziomie dla spreadu kredytowego AA, ponieważ podstawowy - używam SPX - wzrósł, a zmienność nie zmieniła się, pozostając na stałym poziomie.

to jest oparte na 6-miesięcznej zrealizowanej zmienności (chciałbym mieć implikowaną 6-miesięczną opcję call 10% poza pieniądzem na SPX - przy okazji) podczas gdy SPX osiągnął najwyższe w historii wartości. jest to przekształcone w "d2", które powinno wzrosnąć, aby potwierdzić wzrost (lub odwrotnie)

to się nie zdarzyło, czego nie mogę sobie przypomnieć, aby miało miejsce wcześniej w ramach podstawowego rajdu.

oznacza to, że albo zmienność aktywów oparta na zmienności akcji znacznie spada, co podnosi d2, albo podstawowy - SP500 rośnie o kolejne 20%, co podnosi d2 - albo różnice kredytowe AA wzrastają o około 100 punktów bazowych - lub podstawowy spada o 20%.

chodzi o to, że w kontekście "normy" wyceny struktury kapitałowej, obecne poziomy zmienności, poziomu kapitału i kredytu - wszystkie trzy lub tylko jeden czy dwa - są obecnie w historycznie niestabilnym stanie. Podejrzewam, że poziomy kapitału spadną.

@threadreaderapp rozwinięcie

4,13K

Najlepsze

Ranking

Ulubione