Tópicos populares

#

Bonk Eco continues to show strength amid $USELESS rally

#

Pump.fun to raise $1B token sale, traders speculating on airdrop

#

Boop.Fun leading the way with a new launchpad on Solana.

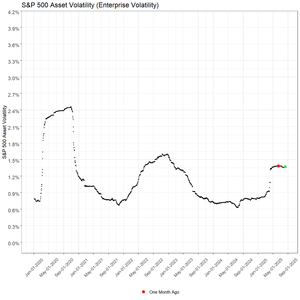

a volatilidade das opções tem algumas propriedades de previsão, pois é pegajosa e permanece em regimes. isso significa que qualquer grande mudança no preço subjacente será acompanhada por uma mudança na volatilidade ou respeitada e se moverá para um novo regime.

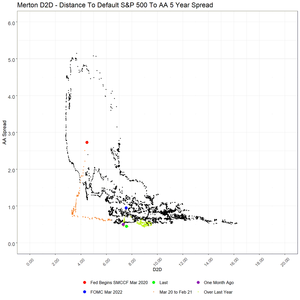

a diferença de crédito corporativo é um preço de opção.

portanto, se houver um novo regime ou movimento no preço, deve haver um movimento no spread de crédito ou uma mudança de regime na volatilidade - isso é chamado de "persistência"

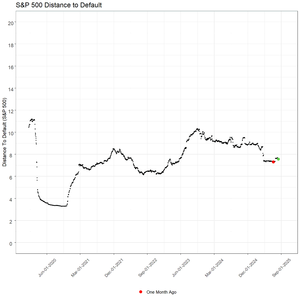

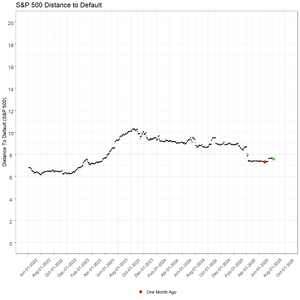

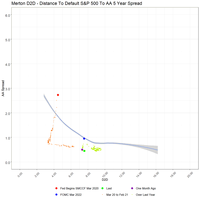

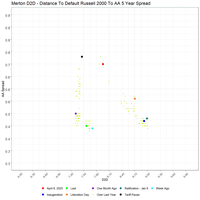

atualmente, os spreads de crédito AA quando qualificados por "d2" (no modelo de Black Scholes Merton e chamado de 'distância até o default' ou D2 por Merton) estão em um nível insustentável para o spread de crédito AA, uma vez que o subjacente - eu uso o SPX - subiu, mas a volatilidade não se moveu, ficou estável.

isto é baseado na volatilidade realizada de 6 meses (adoraria ter a volatilidade implícita de 6 meses de uma call fora do dinheiro de 10% no SPX - a propósito) enquanto o SPX atingiu máximas históricas. Isso é transformado em "d2" que deve subir para confirmar a alta (ou vice-versa)

isto não ocorreu, o que não consigo recordar que tenha acontecido antes em um rali subjacente.

isto significa que ou a volatilidade do ativo com base na volatilidade do capital cai significativamente, aumentando o d2, ou o subjacente - SP500 sobe mais 20%, aumentando o d2 - ou os spreads de crédito AA aumentam em 100 pontos base ou mais - ou o subjacente cai 20%.

o ponto é que, em termos de "norma" de precificação da estrutura de capital, os níveis atuais de volatilidade, nível de ações e crédito - todos os três ou apenas um ou dois - estão em um estado historicamente instável agora. Suspeito que os níveis de ações vão colapsar.

@threadreaderapp desenrolar

4,18K

Top

Classificação

Favoritos